기초화장품, 수출 성장세 견인 … 일본에선 색조 인기

4대 수출 유망 지역 ‘인도·튀르키예·멕시코·태국’ 주목해야

K뷰티 수출 현황과 신규 유망 시장

[CMN 심재영 기자] 우리나라 화장품 수출은 중국에 높은 의존도를 보이며 성장해왔으나 최근 판도가 바뀌었다. 2022년 대중국 수출 급감으로 인해 우리 화장품 수출은 마이너스로 전환됐다가 미국, 일본 등 여타 국가로의 수출 증가 덕분에 2023년 반등에 성공했다.

한국보건산업진흥원 자료에 따르면 2023년 화장품 수출은 중국 이외 지역의 수출이 크게 증가해 전년대비 6.4% 증가한 85.9억 달러를 기록했다.

이처럼 안정적인 수출증가세 유지를 위해 기존 시장 외에 수출대상국 변화가 필요한 시점이다.

한국무역협회는 최근 트레이드 포커스 2024년 15호 ‘K뷰티 수출 현황 및 신규 유망 시장’ 보고서를 발간했다.

보고서는 우리나라 화장품 수출 현황 분석과 함께 2024년 화장품 수출 유망시장으로 인도, 튀르키예, 멕시코, 태국을 선정했다. 수출 유망시장 4개국의 화장품 수입수요, 한국에 대한 관심도, 시장 잠재력에 대한 내용을 다뤘다.

세계 화장품 시장 지속 성장세

글로벌 조사 기관 스태티스타(Statista) 최신 자료에 따르면 2023년 전 세계 화장품 소비시장 규모는 6,175억 달러로 전년대비 7.6% 증가했다. 펜데믹 이후 2028년까지 연평균 4.2% 성장할 것으로 전망된다.

세계 화장품 시장에서 최대 수출국은 프랑스(14.0% 점유)이고, 최대 수입국은 중국(15.6% 점유)이다. 2000년대 이후 프랑스, 미국, 독일의 점유율은 하락하고 있으며, 한국은 5대 수출국으로 부상했다.

2022년 기준 화장품 수출시장 점유율은 1위 프랑스(14.0%), 2위 미국(8.3%), 3위 독일(7.5%), 4위 싱가포르(5.7%), 5위 한국(5.5%) 순이다.

중국은 2018년부터 미국을 제치고 화장품 수입국 1위 지위를 유지하고 있다. 2022년 기준 화장품 수입시장 점유율은 1위 중국(15.6%), 미국(10.6%), 독일(5.1%), 4위 홍콩(5.0%), 5위 영국(4.1%)으로 집계됐다.

기초화장품, 한국 수출 증가세 견인

2023년 전체 수출 감소에도 불구하고 화장품 수출은 6.2% 증가해 85.9억 달러를 기록했으며, 올해도 1분기 실적이 21.3%의 높은 증가세를 유지하고 있다.

총 수출에서의 화장품 비중은 2013년 0.23%에서 2023년 1.36%로, 10년간 6배 증가했다. 같은 기간 화장품 수출의 연평균 증가율은 20.8%로 전체 증가율 1,2%를 크게 상회한다.

품목별로는 기초화장품이 전체 수출 증가세를 주도하고 있다.

기초화장품 비중이 83.6%로 면도탈취목욕(6.7%), 화장비누(4.3%)를 크게 상회한다. 기초화장품 비중은 2000년 65.6%에서 2023년 83.6%로 18.0%p 상승하면서 수출 증가를 견인하고 있다.

연평균 증가율(2000~2023년)도 기초화장품이 여타 품목 대비 가장 높은 것으로 나타났다.

최근 고물가에 따른 소비 여력 감소로 한국산 중저가 화장품 선호도가 상승하고 있다.

수출 1위 품목인 기초화장용 제품류는 미국(8.4억 달러, +53.0%), 베트남(4.0억 달러, +38.7%), 홍콩(4.4억 달러, +26.9%), 러시아(3.2억 달러, +36.3%)를 중심으로 수출이 증가했다.

색조화장품 제품류는 미국(2.1억 달러, +51.5%), 일본(2.3억 달러, +36.7%), 프랑스(0.3억 달러, +70.2%), 인체세정용 제품류는 미국(0.4억 달러, +96.9%), 러시아(0.2억 달러, +75.9%), 베트남(0.2억 달러, +34.9%)에서 수출 증가세를 보였다.

대중국 수출, 22년 이후 감소세

2023년 대중 화장품 수출액은 전년대비 23% 감소한 28.1억 달러였고, 2024년 1분기에도 감소세가 지속되고 있다. 대중국 수출액은 2021년까지는 20%의 높은 증가율을 기록했으나 2022년부터 크게 감소했고, 2024년 1분기에도 마이너스(4.5%) 증가율을 보였다. 우리나라 대중국 화장품 수출이 감소한 것은 2011년(-33.7%) 이후 처음이다.

중국 수입시장에서 한국의 점유율과 순위도는 2018년 이후 하락세로 전환됐다. 2018년 24.3%에서 2021년 13.1%로 점유율이 낮아졌고, 순위는 1위에서 3위로 하락했다. 2023년 기준 1위는 프랑스, 2위는 일본으로 우리나라를 제치고 상위권을 차지했다.

2020년 펜데믹 기간 중에는 화장품 판매가 소비감소를 완화시켰으나 최근에는 성장세가 정체되는 분위기다. 2023년 4분기 전체 소매판매는 8.3% 증가한 반면, 화장품은 1.2% 증가에 그쳤다.

중국에서 한한령, 궈차오의 영향으로 화장품 시장에서 한국기업 비중이 하락하고 있다. 중국 내 한국 브랜드의 시장점유율은 2019년 3.9%에서 2022년 2.8%로 하락했다.

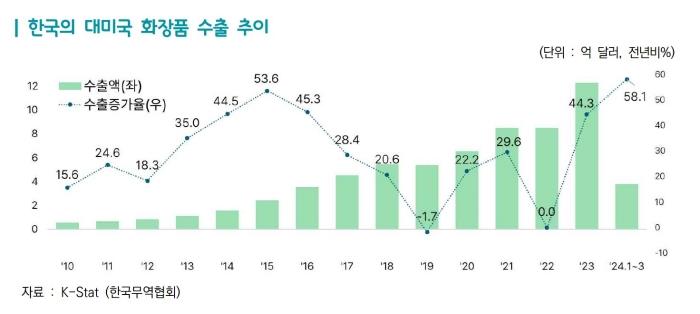

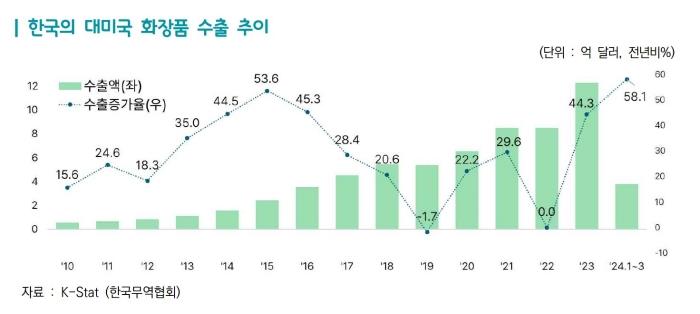

대미국 수출, 12.3억 달러로 증가

2023년 우리나라 대미 화장품 수출은 전년 대비 44.3% 증가한 12.3억 달러였으며, 수출 비중도 전년대비 3.8%p 높아졌다. 2024년(1~3월)에도 전년 동기 대비 58.1%의 높은 증가율을 기록했다.

미국 화장품 수출 비중도 21년 9.2%에서 22년 10.8%, 23년 14.3%로 높아지고 있다. 최대 수출국인 중국과의 비중 격차도 2023년 18.4%p, 2024년(1~3월) 10.4%p로 축소되며 주력시장으로 부상했다.

품목별로는 기초화장용 제품류(63.9억 달러, +5.2%), 색조화장용 제품류(10.4억 달러, +16.1%), 인체세정용 제품류(3.5억 달러, +19.2%)의 수출 증가가 전체 화장품 수출 증가를 견인했다.

미국 수입시장에서의 점유율도 2012년부터 상승해 2023년 중국을 제치고 5위로 부상했다.

지난해 대일본 수출, 사상최고치 기록

2023년 대일 화장품 수출은 전년 대비 7.1% 증가한 8.2억 달러로 사상 최고치를 기록했다. 2024년(1~3월)에는 전년 동기 대비 21.5%가 증가했다.

2023년 대일 수출 증가에 기여한 품목은 입술화장품(55.0%)과 메이크업 제품(48.0%)이다. 한국은 여타 시장에서 기초화장품 수출이 많으나 일본에서는 색조화장품 수출이 대부분이다.

일본 화장품 수입 순위도 2년 연속 1위를 차지했다. 2023년 한국의 일본 수입시장 점유율은 21.6%로 2위 프랑스와의 격차가 확대됐다. 일본 화장품 수입시장에서의 한국 순위는 2000년 13위 → 2009년부터 2019년까지 5위 → 2020년 3위 → 2021년 2위 → 22~23년 1위로 높아졌다.

일본 업체는 중장년 기초화장품과 럭셔리에 집중하는 한편, 한국은 10~20대, 색조화장품에 집중한다.

일본 내 50대 이상 인구가 절반(49.8%)에 육박하면서 화장품 핵심 고객으로 부상했는데 연령이 높아질수록 색조화장품보다는 스킨케어 등 기초화장품을 더 많이 소비한다.

인도, 온라인서 한국 기초화장품 인기

인도는 지난해 4월 중국을 제치고 세계 인구 1위 국가(14억 명)로 등극했다. 2030년 인도 중위연령은 31세로 중국(43세), 미국(40세)보다 낮을 전망이고, 2030년 화장품 주요 소비 연령인 20~49세가 인도 인구의 46.3%를 차지할 전망이다.

2022년 인도의 화장품 소매시장 규모는 157억 달러로 세계 7위에 해당한다. 연소득 1만 달러 이상 중산층이 2023년 6천만 명에서 2027년 1억 명을 상회하며 화장품 소비가 폭발적으로 증가할 전망이다. (골드만삭스, 2024)

온라인 쇼핑몰을 중심으로 독특한 성분을 내세운 한국 기초화장품의 인기몰이가 진행되고 있다. 인도 기초색조화장품 수입시장 순위에서 한국은 4년 사이 6계단 상승했다. 2018년 9위(7.1%)에서 2021년에는 벨기에, 미국, 프랑스 등을 제치고 3위로 부상했다.

인도의 온라인 채널 나이카(Nykka), 퍼플(Purplle)에서 한국 제품이 인기를 끌고 있다, 특히 나이카에서 K뷰티 키워드 검색과 제품판매가 크게 증가하며 한국제품 수요가 확대되고 있다.

인도와 한국 소비자의 미용에 대한 사회적 가치와 미적 기준이 유사하다는 것도 긍정적이다. 인도 전통 의술인 아유르베다를 기반으로 코코넛, 강황 등의 천연성분을 화장품에 사용해 인삼, 쑥 등의 성분을 내세운 한국 화장품에 익숙함을 느낀다. 높은 계급(카스트)를 상징하는 밝은 피부톤을 지향하는 미적 기준이 한국과 유사하다.

인도 화장품 시장 공략을 위해서는 기초화장품 중심의 온라인 마케팅이 필요하다. 온라인 마케팅, 이커머스와 함께 오프라인 매장에서의 경험을 함께 제공해야 한다. 인스타그램, MX 타카탁을 통한 온라인 마케팅과 인플루언서 마케팅이 효과적이다. 오프라인 채널은 구매력이 높은 1, 2선 도시를 중심으로 매장 입점 병행이 필요하다.

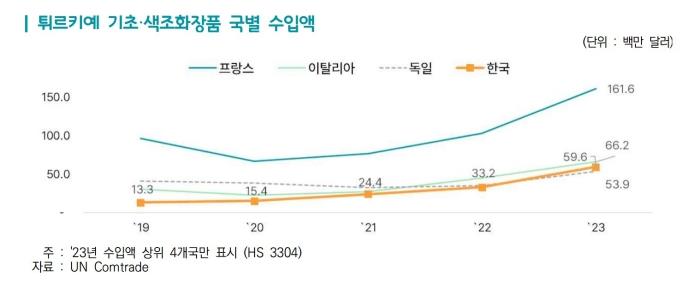

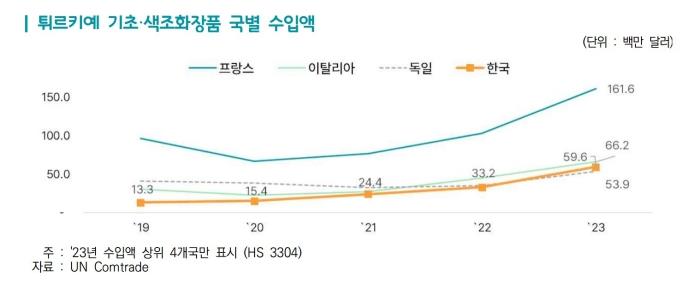

튀르키예, 온오프 K뷰티 판매 상승세

한국은 튀르키예 화장품 시장에서 인기가 높아지면서 기초색조화장품 수입점유율 순위가 19년 8위에서 23년 3위로 높아졌다. 1, 2위인 프랑스와 이탈리아의 점유율은 각각 28.0%, 11.5%로 한국보다 2배 높은 것으로 나타났다.

튀르키예는 온오프라인 화장품 판매채널에서 K뷰티 제품의 판매가 증가하는 추세다. 왓슨스는 K뷰티를 내세운 PB 브랜드 ‘퓨어뷰티’를 론칭하는 한편, 온오프라인 쇼핑몰에 한국 화장품 코너를 별도로 조성하고 있다.

튀르키예 이커머스 채널 트렌디올은 한국 기초화장품 판매가 전체 매출의 8%까지 상승해 입점 브랜드 수를 90개로 크게 확대했다.

튀르키예 한류 동호회 회원이 3백만 명(회원수 8위)에 달하면서 한국 화장품의 인기를 견인하고 있다. 튀르키예의 자연스러운 아름다움과 좋은 성분 등 클린뷰티에 대한 추구가 K뷰티 트렌드와 부합한다.

무엇보다 구매력이 높은 젊은 층이 많아 화장품 소매시장은 2027년까지 연평균 4.5% 성장이 기대된다. 2020년 기준 인구는 8,500만 명으로 증가세가 높고, 20~49세 인구 비율도 45.8%에 달한다.

2022년과 2023년 화장품 수입은 각각 32.4%, 30.5%의 높은 성장률을 보였다.

튀르키예 소비시장 공략을 위해서는 할랄비건 제품 확대가 중요하다. 튀르키예 국민의 99%가 무슬림으로, 할랄 인증 제품을 선호한다. 튀르키예 공인 할랄 인증기관(TSE)에서 인증마크를 부여한다.

튀르키예는 SNS 사용이 활발해 온라인 체널과 인플루언서 활용 마케팅이 효과적이다. 소규모 인플루언서를 활용할 경우 충성도가 높은 팔로워 특성상 홍보 시 구매로 이어질 확률이 높다.

실제 구매는 오프라인 매장에서 많이 이뤄지는데, 그라티스, 왓슨스 등 헬스앤뷰티 스토어로의 입점도 고려할 필요가 있다. 화장품 오프라인 판매 비중은 89.9%로, 세계 평균(77.8%), 아태지역(70.8%) 보다 높다.

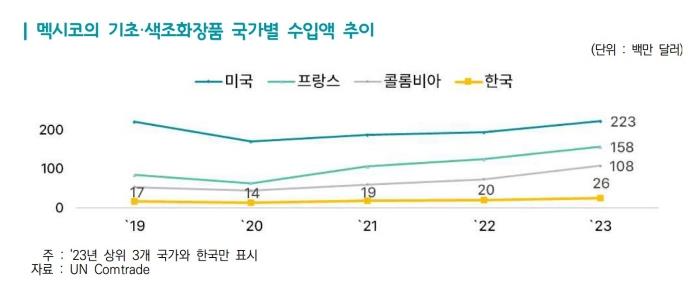

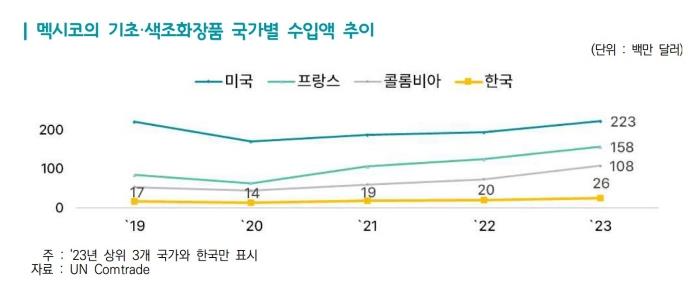

멕시코, 1위 온라인몰에 K뷰티존 개설

K콘텐츠가 인기를 끌면서 한류 동호회 회원수가 세계 2위로 많다. 또한, 인구 1.2억 명(세계 10위)으로, 젊은 인구가 많아 높은 구매력과 두터운 소비층을 보유하고 있다.

특히 화장품 소매시장이 크고 화장품 수입액도 최근 3년간 연평균 23% 상승한 것으로 집계됐다. 유로모니터에 따르면 2022년 화장품 시장은 113억 달러로, 세계 11위, 남미에서 브라질에 이어 2위를 기록했다.

기초, 색조 화장품 수입 시장에서 한국 점유율은 약 3%로 9위에 머물러 있다. 하지만 한국 제품은 멕시코의 1~2위 온라인 쇼핑몰인 메르카도 리브레(Mercado Libre)와 아마존 멕시코에 별도 코너가 마련될 정도로 인기다.

소비자들의 환경 문제에 대한 인식이 늘어나며 친한경, 비건, 건강이 중요 키워드로 등장했다는 점도 눈여겨볼 대목이다.

틱톡, 인스타그램을 활용한 마케팅과 전자상거래 마케텡에 집중할 필요가 있다. SNS 이용자수와 SNS를 통한 소비가 증가하고 있으며, 전자상거래 비중이 갈수록 커지고 있다.

다만 화장품 오프라인 판매가 온라인의 16배 이상으로, 파마시아 과달라하라 등 오프라인 채널 입점도 고려해야 한다.

태국, 틱톡 인앱 판매 효과적

태국은 세계 3위 한류 동호회 회원수 보유로 코로나19 시기 한국 화장품 점유율이 상승했다. 한류 동호회 회원 수가 약 1,951만 명으로 K팝과 드라마 등 한류 영향력이 높은 국가다.

기초, 색조 화장품 수입 시장에서 2022년 한국이 일본을 제치고 2위를 차지했다. 한국 화장품은 피부 미백과 자연스러운 화장품법에 관심이 많은 태국인에게 인기다. 자외선 차단과 BB/CC크림을 이용한 가벼운 화장을 선호하는 태국인이 많다.

주요 온오프 채널에 한국 화장품이 입점해 있고, 이커머스에서 선크림, 앰플, 마스크팩, 립제품 등이 높은 판매 순위를 기록하고 있다.

무엇보다 태국은 인도차이나의 허브로 소비시장, 인구, 위치를 고려할 때 유망시장으로 평가받는다.

중저가소용량 화장품이 편의점 유통망을 통해 인기를 끌고 있으며, 팬데믹 이후 건강한 피부가 각광을 받으며 세럼앰플에 대한 관심이 높아지고 있다.

틱톡을 중심으로 한 온라인 마케팅과 온오프라인 판매채널을 동시에 공략할 필요가 있다. 틱톡 내 인플루언서 마케팅과 틱톡샵 판매를 결합한 인앱 판매 전략이 효과적일 것으로 보인다. 전세계 틱톡샵 매출의 16%가 태국에서 발생하는데 이는 국가별로는 2위에 해당한다. 다만 틱톡샵 구매연령이 대부분 29세 이하로 저렴한 제품을 선호한다.

[CMN 심재영 기자] 우리나라 화장품 수출은 중국에 높은 의존도를 보이며 성장해왔으나 최근 판도가 바뀌었다. 2022년 대중국 수출 급감으로 인해 우리 화장품 수출은 마이너스로 전환됐다가 미국, 일본 등 여타 국가로의 수출 증가 덕분에 2023년 반등에 성공했다.

한국보건산업진흥원 자료에 따르면 2023년 화장품 수출은 중국 이외 지역의 수출이 크게 증가해 전년대비 6.4% 증가한 85.9억 달러를 기록했다.

이처럼 안정적인 수출증가세 유지를 위해 기존 시장 외에 수출대상국 변화가 필요한 시점이다.

한국무역협회는 최근 트레이드 포커스 2024년 15호 ‘K뷰티 수출 현황 및 신규 유망 시장’ 보고서를 발간했다.

보고서는 우리나라 화장품 수출 현황 분석과 함께 2024년 화장품 수출 유망시장으로 인도, 튀르키예, 멕시코, 태국을 선정했다. 수출 유망시장 4개국의 화장품 수입수요, 한국에 대한 관심도, 시장 잠재력에 대한 내용을 다뤘다.

세계 화장품 시장 지속 성장세

글로벌 조사 기관 스태티스타(Statista) 최신 자료에 따르면 2023년 전 세계 화장품 소비시장 규모는 6,175억 달러로 전년대비 7.6% 증가했다. 펜데믹 이후 2028년까지 연평균 4.2% 성장할 것으로 전망된다.

세계 화장품 시장에서 최대 수출국은 프랑스(14.0% 점유)이고, 최대 수입국은 중국(15.6% 점유)이다. 2000년대 이후 프랑스, 미국, 독일의 점유율은 하락하고 있으며, 한국은 5대 수출국으로 부상했다.

2022년 기준 화장품 수출시장 점유율은 1위 프랑스(14.0%), 2위 미국(8.3%), 3위 독일(7.5%), 4위 싱가포르(5.7%), 5위 한국(5.5%) 순이다.

중국은 2018년부터 미국을 제치고 화장품 수입국 1위 지위를 유지하고 있다. 2022년 기준 화장품 수입시장 점유율은 1위 중국(15.6%), 미국(10.6%), 독일(5.1%), 4위 홍콩(5.0%), 5위 영국(4.1%)으로 집계됐다.

기초화장품, 한국 수출 증가세 견인

2023년 전체 수출 감소에도 불구하고 화장품 수출은 6.2% 증가해 85.9억 달러를 기록했으며, 올해도 1분기 실적이 21.3%의 높은 증가세를 유지하고 있다.

총 수출에서의 화장품 비중은 2013년 0.23%에서 2023년 1.36%로, 10년간 6배 증가했다. 같은 기간 화장품 수출의 연평균 증가율은 20.8%로 전체 증가율 1,2%를 크게 상회한다.

품목별로는 기초화장품이 전체 수출 증가세를 주도하고 있다.

기초화장품 비중이 83.6%로 면도탈취목욕(6.7%), 화장비누(4.3%)를 크게 상회한다. 기초화장품 비중은 2000년 65.6%에서 2023년 83.6%로 18.0%p 상승하면서 수출 증가를 견인하고 있다.

연평균 증가율(2000~2023년)도 기초화장품이 여타 품목 대비 가장 높은 것으로 나타났다.

최근 고물가에 따른 소비 여력 감소로 한국산 중저가 화장품 선호도가 상승하고 있다.

수출 1위 품목인 기초화장용 제품류는 미국(8.4억 달러, +53.0%), 베트남(4.0억 달러, +38.7%), 홍콩(4.4억 달러, +26.9%), 러시아(3.2억 달러, +36.3%)를 중심으로 수출이 증가했다.

색조화장품 제품류는 미국(2.1억 달러, +51.5%), 일본(2.3억 달러, +36.7%), 프랑스(0.3억 달러, +70.2%), 인체세정용 제품류는 미국(0.4억 달러, +96.9%), 러시아(0.2억 달러, +75.9%), 베트남(0.2억 달러, +34.9%)에서 수출 증가세를 보였다.

대중국 수출, 22년 이후 감소세

2023년 대중 화장품 수출액은 전년대비 23% 감소한 28.1억 달러였고, 2024년 1분기에도 감소세가 지속되고 있다. 대중국 수출액은 2021년까지는 20%의 높은 증가율을 기록했으나 2022년부터 크게 감소했고, 2024년 1분기에도 마이너스(4.5%) 증가율을 보였다. 우리나라 대중국 화장품 수출이 감소한 것은 2011년(-33.7%) 이후 처음이다.

중국 수입시장에서 한국의 점유율과 순위도는 2018년 이후 하락세로 전환됐다. 2018년 24.3%에서 2021년 13.1%로 점유율이 낮아졌고, 순위는 1위에서 3위로 하락했다. 2023년 기준 1위는 프랑스, 2위는 일본으로 우리나라를 제치고 상위권을 차지했다.

2020년 펜데믹 기간 중에는 화장품 판매가 소비감소를 완화시켰으나 최근에는 성장세가 정체되는 분위기다. 2023년 4분기 전체 소매판매는 8.3% 증가한 반면, 화장품은 1.2% 증가에 그쳤다.

중국에서 한한령, 궈차오의 영향으로 화장품 시장에서 한국기업 비중이 하락하고 있다. 중국 내 한국 브랜드의 시장점유율은 2019년 3.9%에서 2022년 2.8%로 하락했다.

대미국 수출, 12.3억 달러로 증가

2023년 우리나라 대미 화장품 수출은 전년 대비 44.3% 증가한 12.3억 달러였으며, 수출 비중도 전년대비 3.8%p 높아졌다. 2024년(1~3월)에도 전년 동기 대비 58.1%의 높은 증가율을 기록했다.

미국 화장품 수출 비중도 21년 9.2%에서 22년 10.8%, 23년 14.3%로 높아지고 있다. 최대 수출국인 중국과의 비중 격차도 2023년 18.4%p, 2024년(1~3월) 10.4%p로 축소되며 주력시장으로 부상했다.

품목별로는 기초화장용 제품류(63.9억 달러, +5.2%), 색조화장용 제품류(10.4억 달러, +16.1%), 인체세정용 제품류(3.5억 달러, +19.2%)의 수출 증가가 전체 화장품 수출 증가를 견인했다.

미국 수입시장에서의 점유율도 2012년부터 상승해 2023년 중국을 제치고 5위로 부상했다.

지난해 대일본 수출, 사상최고치 기록

2023년 대일 화장품 수출은 전년 대비 7.1% 증가한 8.2억 달러로 사상 최고치를 기록했다. 2024년(1~3월)에는 전년 동기 대비 21.5%가 증가했다.

2023년 대일 수출 증가에 기여한 품목은 입술화장품(55.0%)과 메이크업 제품(48.0%)이다. 한국은 여타 시장에서 기초화장품 수출이 많으나 일본에서는 색조화장품 수출이 대부분이다.

일본 화장품 수입 순위도 2년 연속 1위를 차지했다. 2023년 한국의 일본 수입시장 점유율은 21.6%로 2위 프랑스와의 격차가 확대됐다. 일본 화장품 수입시장에서의 한국 순위는 2000년 13위 → 2009년부터 2019년까지 5위 → 2020년 3위 → 2021년 2위 → 22~23년 1위로 높아졌다.

일본 업체는 중장년 기초화장품과 럭셔리에 집중하는 한편, 한국은 10~20대, 색조화장품에 집중한다.

일본 내 50대 이상 인구가 절반(49.8%)에 육박하면서 화장품 핵심 고객으로 부상했는데 연령이 높아질수록 색조화장품보다는 스킨케어 등 기초화장품을 더 많이 소비한다.

인도, 온라인서 한국 기초화장품 인기

인도는 지난해 4월 중국을 제치고 세계 인구 1위 국가(14억 명)로 등극했다. 2030년 인도 중위연령은 31세로 중국(43세), 미국(40세)보다 낮을 전망이고, 2030년 화장품 주요 소비 연령인 20~49세가 인도 인구의 46.3%를 차지할 전망이다.

2022년 인도의 화장품 소매시장 규모는 157억 달러로 세계 7위에 해당한다. 연소득 1만 달러 이상 중산층이 2023년 6천만 명에서 2027년 1억 명을 상회하며 화장품 소비가 폭발적으로 증가할 전망이다. (골드만삭스, 2024)

온라인 쇼핑몰을 중심으로 독특한 성분을 내세운 한국 기초화장품의 인기몰이가 진행되고 있다. 인도 기초색조화장품 수입시장 순위에서 한국은 4년 사이 6계단 상승했다. 2018년 9위(7.1%)에서 2021년에는 벨기에, 미국, 프랑스 등을 제치고 3위로 부상했다.

인도의 온라인 채널 나이카(Nykka), 퍼플(Purplle)에서 한국 제품이 인기를 끌고 있다, 특히 나이카에서 K뷰티 키워드 검색과 제품판매가 크게 증가하며 한국제품 수요가 확대되고 있다.

인도와 한국 소비자의 미용에 대한 사회적 가치와 미적 기준이 유사하다는 것도 긍정적이다. 인도 전통 의술인 아유르베다를 기반으로 코코넛, 강황 등의 천연성분을 화장품에 사용해 인삼, 쑥 등의 성분을 내세운 한국 화장품에 익숙함을 느낀다. 높은 계급(카스트)를 상징하는 밝은 피부톤을 지향하는 미적 기준이 한국과 유사하다.

인도 화장품 시장 공략을 위해서는 기초화장품 중심의 온라인 마케팅이 필요하다. 온라인 마케팅, 이커머스와 함께 오프라인 매장에서의 경험을 함께 제공해야 한다. 인스타그램, MX 타카탁을 통한 온라인 마케팅과 인플루언서 마케팅이 효과적이다. 오프라인 채널은 구매력이 높은 1, 2선 도시를 중심으로 매장 입점 병행이 필요하다.

튀르키예, 온오프 K뷰티 판매 상승세

한국은 튀르키예 화장품 시장에서 인기가 높아지면서 기초색조화장품 수입점유율 순위가 19년 8위에서 23년 3위로 높아졌다. 1, 2위인 프랑스와 이탈리아의 점유율은 각각 28.0%, 11.5%로 한국보다 2배 높은 것으로 나타났다.

튀르키예는 온오프라인 화장품 판매채널에서 K뷰티 제품의 판매가 증가하는 추세다. 왓슨스는 K뷰티를 내세운 PB 브랜드 ‘퓨어뷰티’를 론칭하는 한편, 온오프라인 쇼핑몰에 한국 화장품 코너를 별도로 조성하고 있다.

튀르키예 이커머스 채널 트렌디올은 한국 기초화장품 판매가 전체 매출의 8%까지 상승해 입점 브랜드 수를 90개로 크게 확대했다.

튀르키예 한류 동호회 회원이 3백만 명(회원수 8위)에 달하면서 한국 화장품의 인기를 견인하고 있다. 튀르키예의 자연스러운 아름다움과 좋은 성분 등 클린뷰티에 대한 추구가 K뷰티 트렌드와 부합한다.

무엇보다 구매력이 높은 젊은 층이 많아 화장품 소매시장은 2027년까지 연평균 4.5% 성장이 기대된다. 2020년 기준 인구는 8,500만 명으로 증가세가 높고, 20~49세 인구 비율도 45.8%에 달한다.

2022년과 2023년 화장품 수입은 각각 32.4%, 30.5%의 높은 성장률을 보였다.

튀르키예 소비시장 공략을 위해서는 할랄비건 제품 확대가 중요하다. 튀르키예 국민의 99%가 무슬림으로, 할랄 인증 제품을 선호한다. 튀르키예 공인 할랄 인증기관(TSE)에서 인증마크를 부여한다.

튀르키예는 SNS 사용이 활발해 온라인 체널과 인플루언서 활용 마케팅이 효과적이다. 소규모 인플루언서를 활용할 경우 충성도가 높은 팔로워 특성상 홍보 시 구매로 이어질 확률이 높다.

실제 구매는 오프라인 매장에서 많이 이뤄지는데, 그라티스, 왓슨스 등 헬스앤뷰티 스토어로의 입점도 고려할 필요가 있다. 화장품 오프라인 판매 비중은 89.9%로, 세계 평균(77.8%), 아태지역(70.8%) 보다 높다.

멕시코, 1위 온라인몰에 K뷰티존 개설

K콘텐츠가 인기를 끌면서 한류 동호회 회원수가 세계 2위로 많다. 또한, 인구 1.2억 명(세계 10위)으로, 젊은 인구가 많아 높은 구매력과 두터운 소비층을 보유하고 있다.

특히 화장품 소매시장이 크고 화장품 수입액도 최근 3년간 연평균 23% 상승한 것으로 집계됐다. 유로모니터에 따르면 2022년 화장품 시장은 113억 달러로, 세계 11위, 남미에서 브라질에 이어 2위를 기록했다.

기초, 색조 화장품 수입 시장에서 한국 점유율은 약 3%로 9위에 머물러 있다. 하지만 한국 제품은 멕시코의 1~2위 온라인 쇼핑몰인 메르카도 리브레(Mercado Libre)와 아마존 멕시코에 별도 코너가 마련될 정도로 인기다.

소비자들의 환경 문제에 대한 인식이 늘어나며 친한경, 비건, 건강이 중요 키워드로 등장했다는 점도 눈여겨볼 대목이다.

틱톡, 인스타그램을 활용한 마케팅과 전자상거래 마케텡에 집중할 필요가 있다. SNS 이용자수와 SNS를 통한 소비가 증가하고 있으며, 전자상거래 비중이 갈수록 커지고 있다.

다만 화장품 오프라인 판매가 온라인의 16배 이상으로, 파마시아 과달라하라 등 오프라인 채널 입점도 고려해야 한다.

태국, 틱톡 인앱 판매 효과적

태국은 세계 3위 한류 동호회 회원수 보유로 코로나19 시기 한국 화장품 점유율이 상승했다. 한류 동호회 회원 수가 약 1,951만 명으로 K팝과 드라마 등 한류 영향력이 높은 국가다.

기초, 색조 화장품 수입 시장에서 2022년 한국이 일본을 제치고 2위를 차지했다. 한국 화장품은 피부 미백과 자연스러운 화장품법에 관심이 많은 태국인에게 인기다. 자외선 차단과 BB/CC크림을 이용한 가벼운 화장을 선호하는 태국인이 많다.

주요 온오프 채널에 한국 화장품이 입점해 있고, 이커머스에서 선크림, 앰플, 마스크팩, 립제품 등이 높은 판매 순위를 기록하고 있다.

무엇보다 태국은 인도차이나의 허브로 소비시장, 인구, 위치를 고려할 때 유망시장으로 평가받는다.

중저가소용량 화장품이 편의점 유통망을 통해 인기를 끌고 있으며, 팬데믹 이후 건강한 피부가 각광을 받으며 세럼앰플에 대한 관심이 높아지고 있다.

틱톡을 중심으로 한 온라인 마케팅과 온오프라인 판매채널을 동시에 공략할 필요가 있다. 틱톡 내 인플루언서 마케팅과 틱톡샵 판매를 결합한 인앱 판매 전략이 효과적일 것으로 보인다. 전세계 틱톡샵 매출의 16%가 태국에서 발생하는데 이는 국가별로는 2위에 해당한다. 다만 틱톡샵 구매연령이 대부분 29세 이하로 저렴한 제품을 선호한다.

Copyright ⓒ cmn.co.kr, 무단 전재 및 재배포 금지

관련기사 리스트

인기기사 리스트

“미국, K-뷰티 해외 온라인 판매 55% 차지”

“미국, K-뷰티 해외 온라인 판매 55% 차지” [CMN 마케팅리뷰] 2026년 글로벌 뷰티 박람회 80여 회 개최

[CMN 마케팅리뷰] 2026년 글로벌 뷰티 박람회 80여 회 개최 중기부, K-뷰티 수출거점 구축 등 지원 계획 공고

중기부, K-뷰티 수출거점 구축 등 지원 계획 공고 “올영 블프 프로모션 참가했더니 대박났네”

“올영 블프 프로모션 참가했더니 대박났네” 내 피부에 맞춰 골라 쓰는 마스크 시트

내 피부에 맞춰 골라 쓰는 마스크 시트 리필드 ‘부스터 프로’ 올리브영 랭킹 1위 등극

리필드 ‘부스터 프로’ 올리브영 랭킹 1위 등극 ‘줄기세포-마이크로니들’ 융합···새 탈모 치료 기술

‘줄기세포-마이크로니들’ 융합···새 탈모 치료 기술 인도네시아 최초 ‘한국 뷰티 민간자격증’ 시대 열다

인도네시아 최초 ‘한국 뷰티 민간자격증’ 시대 열다 닥터지, 일본 주요 이커머스 플랫폼 공략

닥터지, 일본 주요 이커머스 플랫폼 공략 “기능성화장품 제도 폐지하고 실증제 도입해야”

“기능성화장품 제도 폐지하고 실증제 도입해야”